Prélèvement à la source et notion de contemporanéité

- Ken Joseph

- 13 avr. 2020

- 12 min de lecture

Dernière mise à jour : 12 mai 2023

Par Marc Lantin et Ken Joseph

Photo : Tobe Mokolo

Mesure emblématique de la fin du quinquennat de François Hollande, différée d’un an par Emmanuel Macron nouvellement élu, le prélèvement à la source (PAS) a pour objectif de « supprimer le décalage d’un an entre la perception des revenus et le paiement de l’impôt sur le revenu correspondant ». Il permettra d’assurer la « contemporanéité de la taxation des revenus » à savoir le paiement de l’impôt sur le revenu en même temps que la perception des revenus correspondants et à hauteur de ces revenus. Dans la très grande majorité des cas, et notamment pour les salariés et les retraités, l’impôt s’adaptera immédiatement et automatiquement au montant des revenus perçus. Par exemple, un salarié qui perçoit 1 500 euros de revenu net imposable en janvier et 2 000 euros en février sera prélevé chaque mois sur la base des salaires qu’il aura perçus et aura toujours et en temps réel un prélèvement adapté à ses revenus. De la même façon, un salarié qui part à la retraite ou qui perd son emploi aura des prélèvements immédiatement proportionnés à la chute de ses revenus sans aucune action de sa part. Enfin, un commerçant qui arrête son activité ou un propriétaire qui cesse de louer son bien pourra immédiatement arrêter ses prélèvements. Une révolution pour les 37 millions de foyers fiscaux français, dont certains espèrent une « année blanche » pour faire de l’optimisation fiscale.

Entrepreneurs : oui pour la réforme, mais…

Revue et corrigée par l’exécutif actuel, cette mesure est plutôt bien accueillie par les chefs d’entreprise, une forte majorité (59 %) adhère au principe. En revanche, elle suscite plusieurs craintes. Quelle que soit la taille de l’entreprise, plus de la moitié (56 %) des dirigeants interrogés par OpinionWay estiment que le prélèvement à la source sera une charge de travail supplémentaire pour les services comptables. La crainte est davantage partagée (73 %) dans les entreprises de 10 salariés et plus. Par ailleurs, les entrepreneurs appréhendent leur future collaboration avec l’administration fiscale. Plus d’un tiers estime que c’est une source de complexité, une perception plus partagée là aussi par les entreprises de plus de 10 salariés (48 %). D’autre part, entre les mises à jour des logiciels de paie, la formation du personnel ou encore la facturation à la hausse de services externalisés, le prélèvement à la source va générer des surcoûts. Ceux-ci sont estimés entre 310 M€ et 320 M€ l’année de sa mise en place pour l’ensemble des entreprises françaises, puis pourraient passer entre 60 M€ et 70 M€ en vitesse de croisière, d’après un audit de l’Inspection générale des finances (IGF) et le cabinet Mazars. De quoi provoquer de vives réactions au sein des syndicats patronaux qui ne cachent pas leurs inquiétudes. Et ils ne sont pas les seuls. Cabinets d’expertise-comptable, avocats-fiscalistes et service de paie sont tous en ordre de bataille pour obtenir plus de lisibilité et pour préparer la bascule vers une triangulaire inédite entre salariés, administration et entreprise.

Longtemps hostile à ce dispositif, aujourd’hui, le Medef estime qu’« un certain nombre d’inquiétudes n’ont pas été levées ». Mais l’organisation patronale a aussi tempéré ses critiques, affirmant qu’elle ferait « tous ses efforts » pour que cette mise en place « se passe le mieux possible pour les entreprises ». De son côté, le président de la Fédération française du bâtiment (FFB), Jacques Chanut, a persisté à regretter une « bien mauvaise idée qui consiste à créer un lien entre la fiscalité personnelle et l’entreprise », tout en se disant déterminé à « obtenir des compensations », via en particulier des crédits d’impôt dans un premier temps, « car le fait qu’on prélève cet impôt va créer des coûts supplémentaires pour nos entreprises ». Et pour l’heure, les entreprises ne semblent pas avoir pris pleinement conscience du changement à venir.

Pour l’employeur, c’est clairement une responsabilisation plus grande dans la détermination de la rémunération nette imposable. L’entreprise va être un peu coincée entre l’administration fiscale, qui veillera à éviter les sous-prélèvements sur la base de déclarations insuffisantes, et son salarié, qui pourra le cas échéant lui reprocher de surestimer son net imposable. Bon gré et surtout mal gré, les employeurs vont donc être contraints de faire face à ce « big bang » fiscal.

Exemption pour les TPE.

Depuis l’officialisation de la mise en œuvre de la réforme fiscale au 1er janvier 2019, le patronat s’alarme des conséquences pour les petites et moyennes entreprises. « Il en coûtera chaque année trois fois plus cher par salarié à une TPE qu’à un grand groupe », arguait ainsi en décembre 2017 la CPME dans un communiqué. Résultat, les TPE ont été entendues par le gouvernement et elles ne seront finalement pas contraintes de mettre en œuvre le prélèvement à la source (PAS) de l’impôt sur le revenu (IR). En effet, Gérald Darmanin, ministre de l’Action et des Comptes publics, l’a annoncé dans un entretien au Courrier picard : l’URSSAF pourra prendre en charge la déclaration et le reversement du prélèvement à la source gratuitement à la place des entreprises de moins de 20 salariés. « Nous avons mis en place un système qui fonctionne déjà pour les cotisations URSSAF. Accessible sur Internet, il s’appelle www.letese.ursaf.fr, décrit le ministre. Cela concernera environ 1 million d’entreprises qui pourront solliciter l’URSSAF ». Une annonce qui devrait soulager les petites entreprises : 84 % des TPE interrogées par le Syndicat des Indépendants et des PME (DSI) demandaient ainsi à être exemptées de la mise en place du PAS.

© Mohammad Hashemi

Obligations pour l'employeur.

.Avec le passage au prélèvement à la source de l’impôt sur le revenu, l’employeur devient de fait tiers collecteur. À mi-chemin de la relation entre l’administration fiscale et les contribuables, l’employeur devra désormais s’acquitter d’obligations différentes et complémentaires :

Recueillir le taux de prélèvement à la source

Depuis juin 2017, l’utilisation de la DSN (déclaration sociale nominative) est obligatoire pour les entreprises et permet de simplifier et automatiser les déclarations sociales. Elle remplace l’ensemble des déclarations périodiques et plusieurs formalités administratives qui étaient auparavant envoyées à différents acteurs. Aujourd’hui, une seule déclaration suffit pour s’adresser, pêle-mêle, à l’URSSAF, au Pôle emploi, ou encore à la CPAM. C’est la DSN qui a été choisie par l’administration fiscale pour récolter les informations nécessaires à la mise en place du prélèvement à la source au sein des entreprises. Grâce à la DSN, le fisc peut avoir toutes les informations liées aux employés présents dans l’entreprise. Chaque employé est représenté à ses yeux par un numéro fiscal, indispensable pour connaître le taux de prélèvement à la source à appliquer s’il est personnalisé. L’administration fiscale prendra également connaissance du salaire brut et net des contribuables grâce à la DSN. Lorsque toutes ces informations sont récoltées, la communication du taux de prélèvement à appliquer à chaque employé se fait par le compte rendu métier (CRM) qui est le flux retour de la DSN envoyé en cours de mois suivant. Le CRM est envoyé dans les 5 jours suivant l’envoi de la DSN par l’employeur et le taux communiqué est valable deux mois suivant sa réception.

Et en pratique, qu’est-ce que ça donne ? Prenons un exemple simple : un taux de prélèvement à la source est communiqué par l’administration fiscale début mars 2019 à la suite de l’envoi de la DSN. Il sera valable pour les revenus versés jusqu’à fin avril 2019 et impactera ainsi la DSN envoyée début mai pour un paiement fin mai. Dans tous les cas, même si le taux est valable deux mois, vous le recevrez toujours via le CRM chaque mois après l’envoi de la DSN. À vous d’appliquer le taux le plus récent que vous aurez reçu.

Appliquer le taux de prélèvement à la source.

La deuxième étape est la plus importante pour le contribuable : son employeur va appliquer le taux de prélèvement à la source qui lui a été communiqué par l’administration fiscale sur son salaire net, créant ainsi une nouvelle catégorie sur sa fiche de paie, le salaire net après impôt. Ce salaire net après impôt correspond à ce qui sera réellement versé à l’employé, par chèque ou virement bancaire. La retenue sur le salaire net de vos employés au titre du prélèvement à la source devra être précieusement gardée en attendant la troisième étape, celle du reversement de l’impôt collecté. Mon employé me demande d’appliquer un taux différent, que faire ? En tant qu’employeur, vous n’avez pas à modifier ce taux, même si votre employé en fait la demande. S’il souhaite qu’un taux différent soit appliqué, le taux neutre par exemple, il doit en faire la demande auprès de l’administration fiscale, seule entité avec laquelle il doit communiquer. Vous être uniquement tiers collecteur de l’impôt, ce n’est pas à vous de le fixer. N’hésitez pas à renvoyer vos employés vers l’administration fiscale en cas de question. Deux solutions s’offrent : le site Internet prelevementalasource.gouv.fr ou le numéro national 0811 368 368.

Reverser l’impôt sur le revenu à l’administration fiscale.

En M +1, le rôle de l’employeur sera de reverser la retenue qu’il a effectuée sur le salaire de ses employés au titre de l’impôt sur le revenu à l’État. Le calendrier est quelque peu différent selon la taille de l’entreprise : pour les entreprises de plus de 50 salariés ayant une date limite de dépôt de la DSN au 5 du mois ; le paiement doit être effectué le 8 du mois suivant la retenue à la source. Pour les entreprises de moins de 50 salariés ayant une date limite de dépôt de la DSN au 15 du mois : le 18 du mois. Pour les entreprises de moins de 11 salariés, sur option : possibilité de reversement trimestriel. Ce reversement sera effectué en même temps que les autres cotisations sociales que vous devez reverser aux différents organismes à M +1. Bulletin de salaire : L’employeur devra indiquer sur le bulletin de salaire ; le taux de la retenue à la source, l’assiette de la retenue à la source, le montant prélevé à la source, le net à payer (avant retenue à la source) en le distinguant du montant net à verser (après retenue à la source).

© Charles Deluvio

En cas de manquement...

Voici sans doute, la partie la moins drôle de cet article : ce que vous risquez en tant qu’employeur si vous ne respectez pas ces étapes. Deux cas de figure s’offrent à vous : premièrement, vous vous êtes trompé en calculant la retenue à la source basée sur le taux qui vous a été transmis ; on vous conseille tout d’abord de passer par un logiciel de gestion de paie fiable et automatisé qui vous évitera ce genre de déboires à l’avenir. Autrement, vous serez tenu responsable de cette erreur, tout comme vous l’êtes déjà aujourd’hui pour les cotisations sociales salariés précomptées pour le compte de vos employés. Et enfin, deuxièmement, vous n’avez pas reversé l’impôt sur le revenu collecté à l’État : c’est déjà plus fâcheux. Dans tous les cas, l’administration fiscale se retournera contre vous et pas contre l’employé qui aura déjà, dans tous les cas, été prélevé.

Ne pas reverser l’impôt collecté est considéré au même titre que ne pas reverser les cotisations sociales dues. Vous devrez ainsi vous acquitter de pénalités de retard qui varient selon l’importance du retard ainsi que des sanctions pénales. Dans les deux cas, cela n’arrivera pas avec un logiciel de gestion de paie qui automatise pour vous cette étape délicate, vous permettant ainsi de basculer sans peine vers le prélèvement à la source de l’impôt. Pour tout manquement de déclaration ou de versement à l’administration fiscale, l’employeur risque jusqu’à 9 000 € d’amende et 5 ans d’emprisonnement si le retard excède un mois. D’autre part, l’employeur devra impérativement respecter le secret professionnel sous peine d’une amende de 300 000 € et 5 ans d’emprisonnement.

Un impact réel sur la paie et les services RH.

À en croire le conseil des prélèvements obligatoires, le prélèvement à la source pourrait générer une charge de travail supplémentaire « non négligeable » pour les entreprises, et au moins deux types de surcoûts : un coût d’adaptation lors de l’année de transition : les entreprises vont devoir adapter leurs logiciels de paie, circuits de transfert d’acomptes et d’informations. Il leur faudra également intégrer certaines données dans leur SIRH et enfin, un coût de gestion en régime de croisière : les employeurs devront gérer un nouveau flux d’échanges avec l’administration chaque mois pour le versement des acomptes d’impôt, mais aussi en cours d’année pour ajuster les taux d’imposition.

Même si l’on peut supposer que l’entrée en vigueur en 2016 de la DSN facilitera la transition, les DRH devront tout de même faire face à des écueils opérationnels forts, dont certains inédits pour eux : une double responsabilité fiscale et juridique : contrainte à un devoir de collecte et de contrôle des données, l’entreprise en tant que tiers payeur sera tenue d’assumer une responsabilité à la fois fiscale et juridique. En cas de déclaration fallacieuse ou erronée, par exemple, le DRH risque de voir sa responsabilité engagée vis-à-vis de l’administration. Certains salariés, en outre, ne manqueront pas de contester les prélèvements auprès des DRH : un véritable casse-tête en perspective. Une adaptation du logiciel de paie : des mécanismes de calcul qui seront retenus in fine dépendra la complexité de l’adaptation à la solution paie de l’entreprise. Les logiciels de paie devraient intégrer sans trop de difficultés un taux d’imposition standard avec un barème préétabli, mais un système tenant compte des quotients familiaux, ou des biens du salarié impliqueraient le développement d’une expertise pointue au sein de l’entreprise. La complexification de la gestion de la paie et les questions corollaires ne sont peut-être, pourtant, que la partie émergée de l’iceberg. La retenue à la source soulève d’autres enjeux, moins directement mesurables, mais pas moins importants pour l’entreprise et les DRH.

© Jan Antonin Kolar

Externalisation de la paie ?

Toujours d’après le rapport de IGF/Mazars, le coût de la mise en place du prélèvement à la source serait très disparate : les grandes entreprises ayant statistiquement moins de mal à s’organiser devraient débourser entre 6 et 8 € par salarié, lors de cette première année de transition. Mais, du côté des PME, la facture devrait exploser avec un tarif situé entre 26 € et 50 € par bulletin de paie. Cependant, les années suivantes, le coût de gestion du prélèvement à la source devrait trouver son rythme de croisière, autour des 3 € à 4 € par salarié, toutes entreprises confondues. Pour éviter d’avoir à essuyer les plâtres, certains dirigeants de PME annoncent vouloir externaliser la gestion de leur paie. Et si l’externalisation de la paie semble se présenter comme la solution miracle, ce sera in fine à l’entreprise de supporter le coût de cette externalisation : en interne comme en externe au sein des entreprises prestataires, les logiciels et les compétences devront être réactualisés. Le gestionnaire de paie répercutera ce coût sur la facture qu’il enverra à l’entreprise cliente.

Rassurer ses employés : une nécessité.

Même si vous n’avez pas de devoir d’information auprès de vos employés, vous pouvez faire en sorte que le passage au prélèvement à la source se fasse en douceur de leur côté. Mettez-vous à leur place une seconde : ils vont, du jour au lendemain, percevoir un salaire moindre que ce qu’ils gagnent habituellement. Votre rôle de tiers collecteur prend alors une autre dimension ; il s’agit de faire en sorte que vos employés comprennent que leur salaire n’évolue pas à la baisse même si leur net à payer est moindre. En d’autres termes, même si leur Net à payer est touché de façon directe, c’est le mode de prélèvement de l’impôt qui évolue, et non le salaire lui-même. C’est la raison pour laquelle l’administration fiscale a eu l’ingénieuse idée de faire en sorte que le « net à payer avant impôt » apparaisse en caractères plus gros que le « net à payer après impôt » : ainsi, le contribuable comprendra plus facilement que son salaire net reste le même entre décembre 2018 et janvier 2019. N’hésitez pas en décembre, ou lorsque les premières fiches de paie portant mention du prélèvement à la source seront éditées en janvier, à bloquer une petite heure afin d’échanger sur le sujet avec vos employés. In fine, le montant de l’impôt sur le revenu reste identique : c’est la seule chose absolument indispensable que vos salariés ont besoin de savoir de votre part. Pour les questions plus techniques, liées notamment au taux de prélèvement qui s’applique à leur situation, vous devez les réorienter vers leur interlocuteur de choix, l’administration fiscale.

Une dimension sociale à bien considéré .

« La retenue à la source pose des problèmes de confidentialité susceptibles de détériorer le climat social, notamment au sein des petites entreprises », pointe la CGPME. Les syndicats se sont d’ailleurs déjà emparés du sujet. Sur son site Internet, la CGT remarque ainsi que ce mode de prélèvement « fournirait à l’employeur des éléments sur la vie privée des salariés (situation de famille, niveau de revenus du conjoint…) qui (…) doivent absolument demeurer confidentiels ». De fait, l’impôt sur le revenu étant conjugalisé, son prélèvement par l’employeur impliquera que ce dernier connaisse le montant total des revenus du foyer de chaque collaborateur. Difficile d’imaginer que les décisions d’augmentation, au moins dans certaines entreprises, n’en seront pas influencées : est-il vraiment utile d’augmenter tel collaborateur disposant de revenus complémentaires, ou dont le conjoint gagne bien sa vie ? Certains DRH ou décisionnaires se poseront forcément la question. Dans le même ordre d’idées, les chèques-vacances délivrés dans certains groupes pourraient constituer un problème délicat : leur seuil de délivrance sera-t-il en fonction des rémunérations avant ou après fiscalité personnelle ? Et l’ANDRH de relever le risque que pourrait faire peser, sur la qualité des relations de travail, la détention par l’employeur d’informations jusqu’alors confidentielles dans notre pays.

Au-delà des aspects techniques, les entreprises n’ont pas toujours pris la mesure des conséquences que cette réforme pourrait avoir sur le moral des troupes si aucune politique de communication adaptée n’a été mise en place.

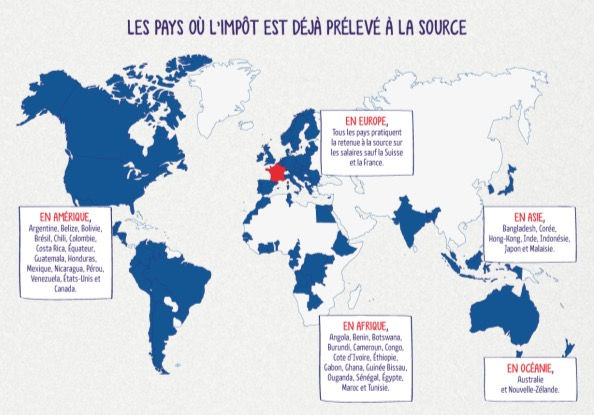

Retenu par nombre de nos voisins européens, le prélèvement à la source ne constitue pas une mesure neutre pour les entreprises et les DRH. La gestion de la paie s’en trouvera complexifiée, au moins provisoirement : un comble pour une mesure au départ vendue comme « simplificatrice » ! Comme le relève l’ANDRH sur son site, il reviendra aux entreprises de mettre en place le dispositif, assurer la collecte des données et leur protection, mais aussi accompagner le système en interne. Pour cette association, « simplifier le rôle des entreprises en tant que tiers payeurs et clarifier leur responsabilité juridique » paraît incontournable. La mesure pourrait aussi avoir des conséquences sur la gestion des rémunérations, certains pointant même un risque d’impact à la baisse sur le salaire net. Le prélèvement à la source est une bataille politique vieille de 80 ans qui va connaître son dénouement dans les jours prochains. Au-delà des aspects techniques, les entreprises n’ont pas toujours pris la mesure des conséquences que cette réforme pourrait avoir sur le moral des troupes si aucune politique de communication adaptée n’a été mise en place. Les enjeux sociaux sont énormes pour l’entreprise. Les enjeux économiques le sont tout autant. L’entreprise doit intégrer les risques, réels ou non, de l’impact de la baisse de salaire sur la motivation de ses salariés.

Comments